资产配置之道: 顺势而为

【导语】近年来,高净值客户资产配置的重心从存款、 房地产等大举转向金融资产, 个人财富以理财产品为主的方式转向金融市场的步伐明显加快。

【正文】

2015年是“十二五”规划的收官之年,也是中国经济改革攻坚之年,新常态下经济增速放缓。在历经多次降息降准之后,货币宽松环境已然形成,资本回报率下行趋势明显,十年期国债发行价格破3%,一年期理财产品收益率破5%。随着市场趋势的变化,近年来,高净值客户资产配置的重心也从存款、房地产等大举转向金融资产,个人财富以理财产品为主的方式转向金融市场的步伐明显加快。

经济增速放缓,改革持续推进,稳增长政策加码。2016年将迎来“十三五”规划的开局之年,面对经济发展与改革过程中出现的“阵痛”和挑战以及周期性的行业去产能、去杠杆等压力,调结构改革也会继续推进,特别是从全面刺激需求转向强调供给侧改革。在这样的背景之下,2016年货币政策将维持常态化宽松,尽管宽松程度可能边际减弱,但财政政策有望进一步加码“发力”,从而成为“稳增长”的主力军。

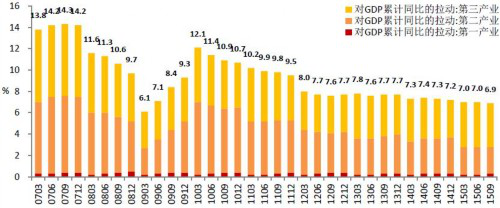

图一:GDP增速下行和结构调整仍在继续,从高净值客户进行资产配置的角度看,2016年各大类资产市场的波动将有所加剧。

股票市场:2016年经济改革将步入深水区,“破旧立新”的同时也会带来变数和波动,资本市场的各项改革也将加速推进,股票供给的扩容力度将大幅超过2015年。

首先,新股发行已经重启,2016年新股申购将取消预缴款制度,目前排队待审的600多家企业将逐步恢复上市审批流程;其次,注册制的推出可能加快,目前已经明确在两年内完成注册制落地改革;再者,新三板分层和转板制度的推行实施,将提升新三板交易的活跃度和规模,加速创业板扩容;最后,重要股东的“减持禁令”将在2016年年初失效,届时也将加大二级市场的股票供应量。

外汇市场:由于发达国家的利差趋小,目前各国央行在货币政策的操作上,利率方面的空间已然有限。2016年货币政策的波动大多将体现在汇率上,汇率波动的影响远高于过去。尤其是人民币实施中间价改革以来,定价机制更加市场化,而且双边波动的幅度在进一步扩大。

随着人民币加入SDR,以及正式推出人民币汇率指数等内容改革的深入, 2016年人民币汇率将成为市场关注的重要主题之一。

图二:人民币中间价改革之后汇率波动加大

债券市场:2015年债市继续走牛,各券种收益率纷纷降至低位甚至历史低点。主要源于三大因素:一是随着经济增速下滑,央行货币宽松;二是居民财富向金融市场转移;三是汇率相对稳定。这些因素中,2016年货币宽松程度边际减弱,汇率波动加大,从而或将导致2016年的债券市场比前两年波动加大。2016年上半年经济可能仍在寻底之中,相对利好债市,国债利率可能续创新低。但随着“宽财政”对经济托底作用的逐步显现,货币宽松边际减弱,通缩风险降低,下半年债市可能面临调整风险。

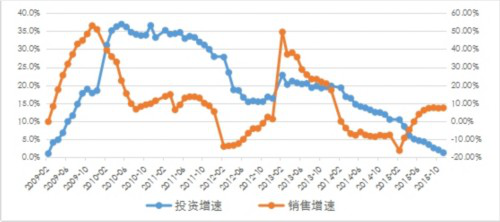

房地产市场:从“3·30新政”以来,一线城市房价回暖的同时一度拉动投资数据回升,但从2015年中以后,房地产的投资增速明显开始趋缓,而且之后转负。截至2015年9月末全国商品房待售面积相比2012年同期增长了104%,即在过去三年间,全国房地产市场的库存量已经翻倍,去库存依然任重而道远。2016年调节供求的政策仍有较大空间,另外,房地产市场的区域分化明显,一线城市库存较少,房价或仍有一定涨幅,同时在消费升级的背景下,商业地产景气度可能会强于住宅。

图 4:房地产开发投资和销售面积增速呈背离走势

海外市场:美国加息落地,海外市场的不确定性和波动性也将加大。从大背景看,目前可能正处于全球资产配置的大拐点,一是在零利率维持长达近7年之后,美联储于去年12月正式开启加息通道,并且此轮加息大概率是一个渐进且缓慢的过程;二是在经历了数年高速增长以后,新兴市场已然风光不再,内部结构分化明显;三是随着人民币加入SDR,且人民币汇率改革的持续推进,全球的货币格局也可能迎来自布雷顿森林体系以来最深刻的变化。

在全球经济格局变化、中国经济增速放缓以及大类资产市场波动加大的背景下,高净值人群在投资心态和财富管理理念等方面也需要因势利导,才能顺势而为。

首先,市场波动加大,强化资产配置理念。经历过2015年年中A股市场的深度调整以后,投资者的风险偏好明显下移,资金寻求稳健配置的趋势愈发明显,资产配置的理念也在进一步强化。越来越多的客户主动到银行寻找稳健的资产配置服务。2016年市场大概率是一个震荡市,因此,需进一步强化资产配置的理念,将资金分散配置在不同的大类资产上,并根据市场环境的变化动态调整资产配置的策略和方向。以交通银行私人银行为例,在为客户提供财富规划的基础上,于2015年正式推出了对客户的资产配置服务,建立基于客户资金需求的九大类配置模型,根据私人银行投资策略对市场的分析和研判,制定大类资产和产品组合的配置方案,为客户在日趋复杂和多变的市场环境下,保持资金流动性的同时平衡风险与收益,实现财富的最佳配置。

其次,全球化配置时代到来,加强对海外资产的配置。主观上,高净值人群投资视野越来越开阔,全球配置成为新的投资方向;客观上,全球经济、市场环境的改变,不同区域的资产回报率也会随着经济周期的不同而改变。例如,在美联储加息的背景下,美元资产有望继续保持相对强势,配置一定比例的以美元资产为标的的金融产品,有助于把握美元上升周期中带来的投资收益,从而使得高净值人群在更广阔的范围内配置资产以获取最佳组合收益。在这样的背景下,私人银行也在积极捕捉市场和客户需求的变化,加强对海外投资及产品的研发和引入力度,进一步满足客户的全球资产配置需求。

最后,降低回报预期,平衡风险和收益。境内投资回报率趋势下行,未来低利率环境将成为常态。在无风险收益率下行的过程中,客户对在安全情况下实现财富稳健增值的诉求也在提高。因此,降低回报预期,依然可以找到适合的资产,并在平衡风险和收益间赚取稳健回报。

|